微信掃一掃

“契稅法”來了,!招遠(yuǎn)房價(jià)要漲,?契稅要漲?專家為您解讀,!

全宇宙只有不到1%的人點(diǎn)擊上方進(jìn)入

招遠(yuǎn)信息港

你真是個(gè)特別的人

與房屋買賣相關(guān)的

《中華人民共和國契稅法》

在8月11日的

第十三屆全國人民代表大會(huì)

常務(wù)委員會(huì)第二十一次會(huì)議通過

并將于2021年9月1日起施行

對比1997年發(fā)布的

《中華人民共和國契稅暫行條例》

本次通過的契稅法

以下幾點(diǎn)值得關(guān)注

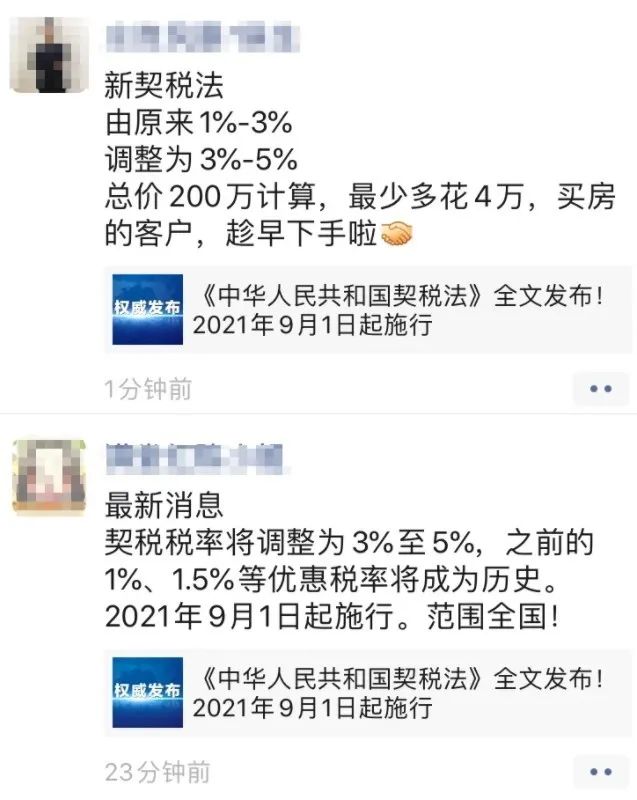

1、契稅稅率為3%至5%,。

2,、明確契稅免征政策:婚姻關(guān)系存續(xù)期間夫妻之間變更土地、房屋權(quán)屬,,免征契稅,;法定繼承人通過繼承承受土地、房屋權(quán)屬,,免征契稅,。

3、合同確定的成交價(jià)格作為計(jì)稅依據(jù),。

4,、此前契稅法草案授權(quán)國務(wù)院根據(jù)經(jīng)濟(jì)社會(huì)發(fā)展需要可規(guī)定其他減免稅情形,契稅法明確了具體范圍:根據(jù)國民經(jīng)濟(jì)和社會(huì)發(fā)展的需要,,國務(wù)院對居民住房需求保障,、企業(yè)改制重組、災(zāi)后重建等情形可以規(guī)定免征或者減征契稅,,報(bào)全國人民代表大會(huì)常務(wù)委員會(huì)備案,。

由于目前買房通用的

契稅是1~3%

所以當(dāng)看到《契稅法》中關(guān)于:

契稅稅率為3%至5%的表述時(shí)

不少人會(huì)誤解這是加稅了嗎!,?

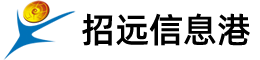

一時(shí)間

“房價(jià)要漲,,契稅要漲,

買房要趁早”的消息

在朋友圈廣泛流傳

甚至中介圈已經(jīng)開始

借此炒作買房恐慌

其實(shí),1997年發(fā)布的《中華人民共和國契稅暫行條例》中,,早已規(guī)定契稅稅率為百分之三至百分之五,。但各省市可以根據(jù)實(shí)際情況確定差別稅率。

同理,,《契稅法》中細(xì)看條款同樣可以看到這一表述:↓↓↓

上海在今年4月28日發(fā)布的關(guān)于貫徹《中華人民共和國契稅暫行條例》的若干意見中明確,,上海契稅的適用稅率為3%。該意見有效期至2030年4月30日,。

資深地產(chǎn)人表示:

今天關(guān)于房產(chǎn)的熱點(diǎn)新聞,,大概就是契稅調(diào)整到3%~5%,,從2021年9月1日起實(shí)施。由于當(dāng)前的住宅交易契稅是1%,,1.5%,,3%,故而很多人就釋放出一個(gè)信號,,契稅即將提高,,請盡快買房。

其實(shí)這是錯(cuò)誤的導(dǎo)向,!務(wù)必警惕,。

首先,1997年出臺的契稅暫行條例就是3%~5%,,也就是新出的契稅條例僅僅是將暫行條例轉(zhuǎn)換為正式條例,,契稅沒有調(diào)整,也沒有增加,。

如果本次正式條例實(shí)施后,,需要各省出臺自己省的細(xì)則,如果細(xì)則依然是實(shí)施優(yōu)惠政策,,那么相當(dāng)于本次出臺正式條例沒有任何調(diào)整了,。

故而請大家不要誤導(dǎo),具體等待各省出臺細(xì)則,,尤其是看是否出臺優(yōu)惠政策,。

再次提醒

不如多關(guān)注《契稅法》中

免征范圍的變化,更有價(jià)值,!

附:中華人民共和國契稅法全文↓↓↓

來源:中國普法

-

金鳳花園

招遠(yuǎn)市90㎡| 3室2廳 1500元 面議 -

招遠(yuǎn)市60㎡| 2室1廳 0元 面議

招遠(yuǎn)市60㎡| 2室1廳 0元 面議 -

招遠(yuǎn)市95㎡| 3室1廳 350元 面議

招遠(yuǎn)市95㎡| 3室1廳 350元 面議 -

金暉花園

招遠(yuǎn)市120㎡| 3室2廳 1000元 面議 -

招遠(yuǎn)市45㎡| 0室0廳 600元 面議

招遠(yuǎn)市45㎡| 0室0廳 600元 面議 -

招遠(yuǎn)市180㎡| 10室0廳 3000元 面議

招遠(yuǎn)市180㎡| 10室0廳 3000元 面議 -

招遠(yuǎn)市82㎡| 3室1廳 600元 面議

招遠(yuǎn)市82㎡| 3室1廳 600元 面議 -

招遠(yuǎn)市10㎡| 1室1廳 20000元 面議

招遠(yuǎn)市10㎡| 1室1廳 20000元 面議 -

招遠(yuǎn)市32㎡| 1室0廳 170元 面議

招遠(yuǎn)市32㎡| 1室0廳 170元 面議 -

招遠(yuǎn)市7㎡| 1室0廳 180元 面議

招遠(yuǎn)市7㎡| 1室0廳 180元 面議 -

招遠(yuǎn)市60㎡| 1室1廳 350元 面議

招遠(yuǎn)市60㎡| 1室1廳 350元 面議 -

招遠(yuǎn)市1000㎡| 1室1廳 0元 面議

招遠(yuǎn)市1000㎡| 1室1廳 0元 面議

-

錦繡小區(qū)

招遠(yuǎn)市80㎡| 3室1廳 26萬 面議 -

吉房出售:文化新村,,三樓,,91.36平米

招遠(yuǎn)市1㎡| 0室3廳 0萬 面議 -

金暉麗水苑

招遠(yuǎn)市119㎡| 3室2廳 59.8萬 面議 -

招遠(yuǎn)市89㎡| 3室2廳 23.8萬 面議

招遠(yuǎn)市89㎡| 3室2廳 23.8萬 面議 -

招遠(yuǎn)市128.78㎡| 3室2廳 42.8萬 面議

招遠(yuǎn)市128.78㎡| 3室2廳 42.8萬 面議 -

金暉花園

招遠(yuǎn)市94.2㎡| 2室2廳 30萬 面議 -

招遠(yuǎn)市122.8㎡| 3室2廳 30萬 面議

招遠(yuǎn)市122.8㎡| 3室2廳 30萬 面議 -

招遠(yuǎn)市95㎡| 3室2廳 30萬 面議

招遠(yuǎn)市95㎡| 3室2廳 30萬 面議 -

招遠(yuǎn)市93㎡| 2室2廳 30.5萬 面議

招遠(yuǎn)市93㎡| 2室2廳 30.5萬 面議 -

招遠(yuǎn)市89.12㎡| 3室2廳 250000萬 面議

招遠(yuǎn)市89.12㎡| 3室2廳 250000萬 面議 -

招遠(yuǎn)市65.44㎡| 3室1廳 16萬 面議

招遠(yuǎn)市65.44㎡| 3室1廳 16萬 面議 -

招遠(yuǎn)市90㎡| 3室1廳 22萬 面議

招遠(yuǎn)市90㎡| 3室1廳 22萬 面議

-

下一條:又又又漲了!

0條評論

版權(quán)所有:招遠(yuǎn)信息港 主辦:招遠(yuǎn)市信息網(wǎng)絡(luò)中心 地址:招遠(yuǎn)市溫泉路126號聯(lián)通大廈三樓307,、308室

客服電話:0535-8165216 QQ:613117003/613117004/613117000 E-mail:[email protected]

微信公眾號

微信公眾號